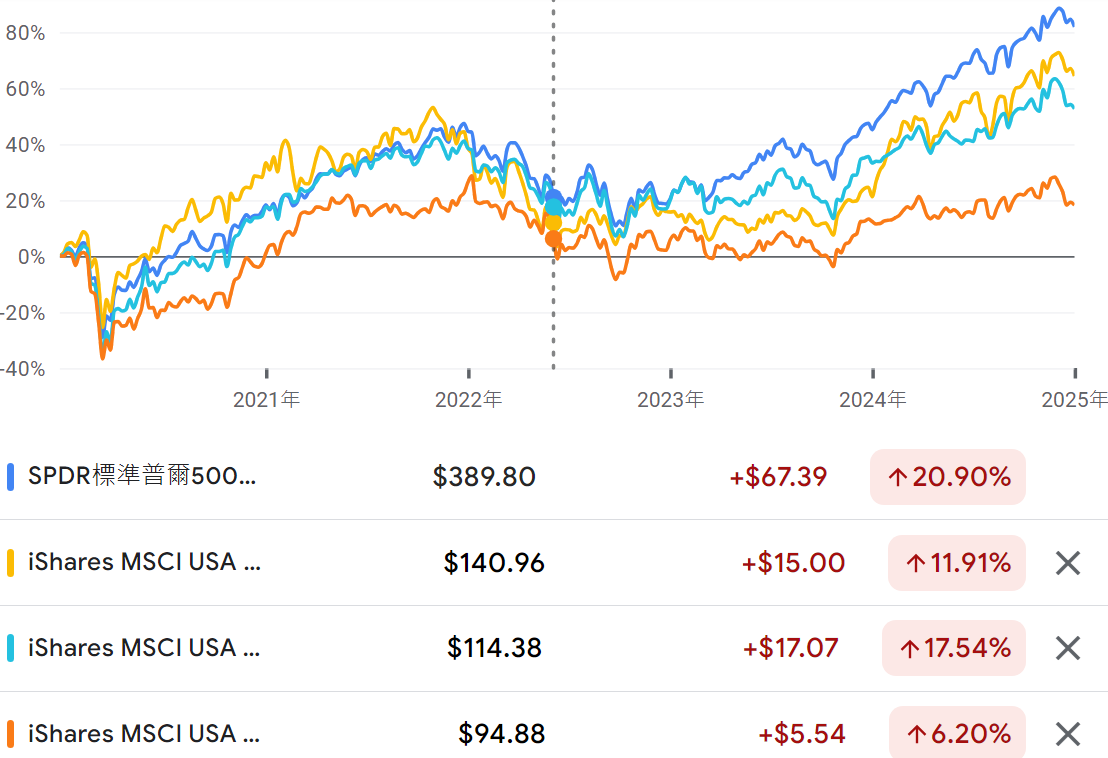

永豐金網頁介紹 https://www.sinotrade.com.tw/richclub/oversea/ 1960年代,經濟學家威廉夏普提出了財務分析上最重要的理論基礎—資本資產定價模型(簡稱CAPM模型),用來衡量投資組合承擔市場風險後,可以帶來的預期報酬率。然而從70年代開始,有不少學者發現某些特性的股票,其獲得的實際報酬率相比CAPM模型計算出的預期報酬率還高,這多出來的超額報酬無法被傳統模型解釋,於是學者們針對CAPM模型做出修正,試圖加入更多影響報酬的因素,才導致後續多因子模型的誕生,進而找出有機會打敗大盤的投資組合。 因此以白話文來說,因子投資就是:「 找到某些影響股票報酬的因素,利用這些因素為投資創造超額報酬 」。 比較三支Factors ETF與傳統ETF績效 iShares MSCI USA Size Factor ETF (SIZE), 規模因子 iShares MSCI USA Momentum Factor ETF (MTUM), 動能因子 iShares MSCI USA Value Factor ETF (VLUE), 價值因子 投資學的動能momentum策略,相反是反轉contrarian策略,前者「追高殺低」,後者「買低賣高」。 STYLE指令 <style>h1{background-color:purple;color:white;border:20px solid red; border-radius: 30px; text-align:center;}</style> 投資學單因子模型 CAPM唯一的因子市場報酬率: 證券i的預期報酬率=Rf + Beta x (市場風險溢酬) 提出者Mossin, Lintner, Sharpe夏普 投資學三因子模型 CAPM因子是市場報酬率, 規模效應, 淨值市價比: 證券i的預期報酬率=Rf + Beta x (市場風險溢酬)+Beta2(規模效應)+Beta3(淨值市價比) 其他多因子模型