林峰聿蒙地卡羅模擬資產價格

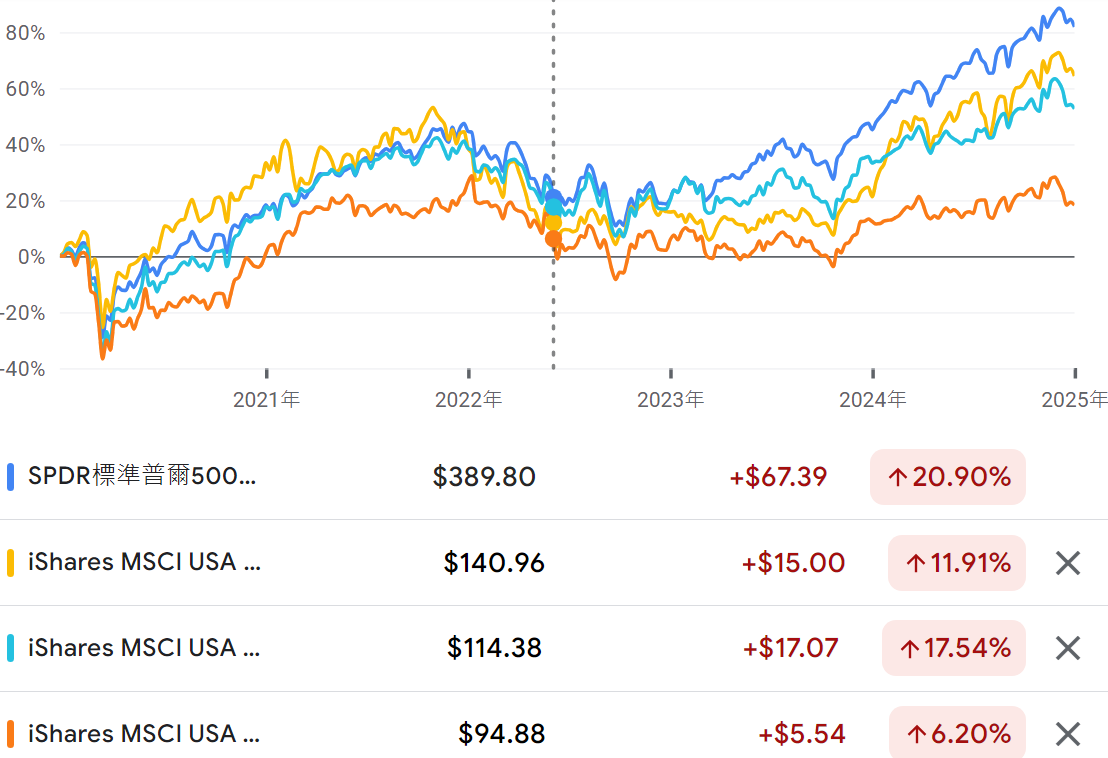

林峰聿蒙地卡羅模擬資產價格 切割期數 0 1 2 3 4 5 6 7 8 9 10 20 30 40 50 100 200 300 1000 https://www.blogger.com/blog/post/edit/6172510459041602402/655578622297946383(因子ETF) https://keiime.blogspot.com/2024/12/spy2060.html(移動平均線) CANVAS帆布蘋果公司開發的 Box -Muller 轉換 ,由 George Edward Pelham Box 和 Mervin Edgar Muller 提出, [ 1 ] 是一種 隨機數採樣 方法,用於產生成對的 獨立 、標準、 常態分佈 (零 期望值 、單位 變異數)隨機數,給定 均勻 源 隨機數。 Raymond EAC Paley 和 Norbert Wiener 在 1934 年關於複數域中傅立葉變換的論文中 首次明確提到了這個方法。 [ 2 ] 考慮到後來這些作者的地位以及他們的論文的廣泛可用性和使用,幾乎可以肯定,博克斯和穆勒非常了解其內容。 Box-Muller 轉換通常以兩種形式表示。 Box 和 Muller 給出的基本形式從區間 (0,1) 上的均勻分佈中取得兩個樣本,並將它們對應到兩個標準的常態分佈樣本。極座標形式從不同的區間 [−1,+1] 取得兩個樣本,並將它們映射到兩個常態分佈樣本,而不使用正弦或餘弦函數。 Box-Muller 轉換是作為 逆變換採樣方法 的一種計算效率更高的替代方法而開發的。 [ 3 ] Ziggurat 演算法 為 標量處理器(例如舊的 CPU)提供了更有效的方法,而 Box-Muller 轉換對於具有向量單元的處理器(例如 GPU 或現代 CPU)更為優越。 [ 4 ]